こんにちは。パピーです。

今回は資産形成で話題である

”iDeCo”について

お話していこうと思います。

iDeCoは簡単に言うと

自分で運用方法を選択し

資金を毎月積立して

老後のために準備する資産運用です。

このiDeCoは通常20%取られる

運用益が非課税になったり

掛金が控除になる等

自分の老後のために資金を作る

メリットのある制度です。

しかし、

こういった情報を鵜呑みにして

iDeCoを始めると

失敗するケースが多々あります。

今回は

以外と知らないiDeCoの

落とし穴について解説します。

私も正直、昔はこの制度を

ちゃんと理解せず

周りに流されて始めてました…

何も制度を理解せずに

iDeCoをスタートし

5年後、10年後にこの制度の

落とし穴を知った時

資産形成で資産を築くどころか

手元の資金が足りなくなって

生活が苦しくなる…

節約のケチケチ生活が続き

結局、自分にも家族にも

好きなことでお金が使えない

みんなで行く予定だった

家族旅行も行くことができない…

仕事もストレスばかりで

心も体もボロボロに…

そして資産形成が失敗してしまい

家に引きこもってしまう…

なんてことになりかねないほど

重要な内容です。

そんなこと言っても

『ちゃんと理解してるから大丈夫』

こんなことを思っている人こそ

要注意!

実際に知らない人が多いのが

事実なのです。

本気で資産形成で成功したい人は

ここで一度、自分の運用を見つめ直し

目的に合った資産形成ができているかを

是非一緒に確認し

ステップアップしていきましょう!

それでは知られざるiDeCoの落とし穴

を徹底解説していきます。

iDeCo節税できない3パターン

ズバリ、

iDeCoを始めたのに、

メリット効果がない人は

主に下の3パターンです。

・専業主婦など所得のない方

・扶養内パート(103万円以下)の方

・住宅ローン控除で所得税がない方

iDeCoは確かに

節税の王道!と言っていいほど

効果があります。

ここで大切なのは

どのくらい節税になるかは、

それぞれの所得税で決まってくるということ。

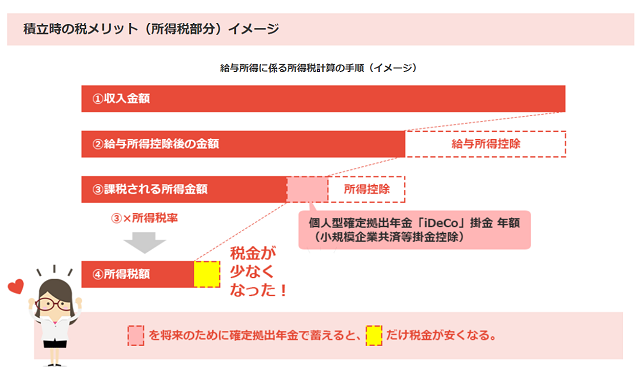

(画像:iDeCoナビ)

iDeCoを活用することで

税金が掛けられる「もと」を小さくでき、

所得税や住民税は、

所得に対してパーセンテージで決まるため、

掛ける「もと」が小さくなれば、

税金の負担が少なくて済むのです。

iDeCoは掛けた金額が

税金をかける元から

差し引いてもらえる

「全額所得控除」というルールです。

例えば毎月20000円を一年間かけた場合、

240,000円が所得から控除されます。

もともとこの240000円に掛けられていた

税金のパーセンテージがなくなるので

その部分が節税になるというわけです。

例えば、所得税が10%だとしましょう。

住民税は原則として誰でも10%ですので、

合計20%の税金です。

240,000円の20%分がかからなくなるので、

48,000円が年間で節税できる金額です。

つまり節税しようとしても

もともと税金を払っていない人は

節約しようもありません…。

なので先ほどあげた3パターンは

所得税・住民税がない人であり

節税効果のメリットがあまりない

ということになります。

ではそんな場合、

iDeCoはやらないほうが

良いのでしょうか?

iDeCoは不要なのか…?

ここで思い出してほしいのは

”iDeCoを始める目的”です。

衝撃の高い年収と貯蓄があって

とにかく税金を減らしたい

というのならともかく

多くの場合は”老後資金”や

”年金で不足する分の補助”を

目的としているはずです。

初心者が運用で失敗しないための

「長期・積立・分散」を

老後資金のために取り入れようと思えば、

むしろ節税はオマケのはずです。

つみたてNISAも運用益非課税という意味で

とても良い制度ですが、

自分は節税にならないから

iDeCoはやらないほうが良い

という考えは危険。

老後の備えはiDeCoやNISAだけでは

足りないことがほとんど。

節税の有無だけにとらわれて、

運用するお金を制限しないよう

注意が必要です。

もしこのiDeCoについて

個別でご相談ごとがあれば

ぜひご連絡ください。

節税だけにとらわれず

しっかり目的を持って

資産形成を成功させましょう。

以上、パピーでした。

No responses yet